量化人如何用好 Jupyter?(二)

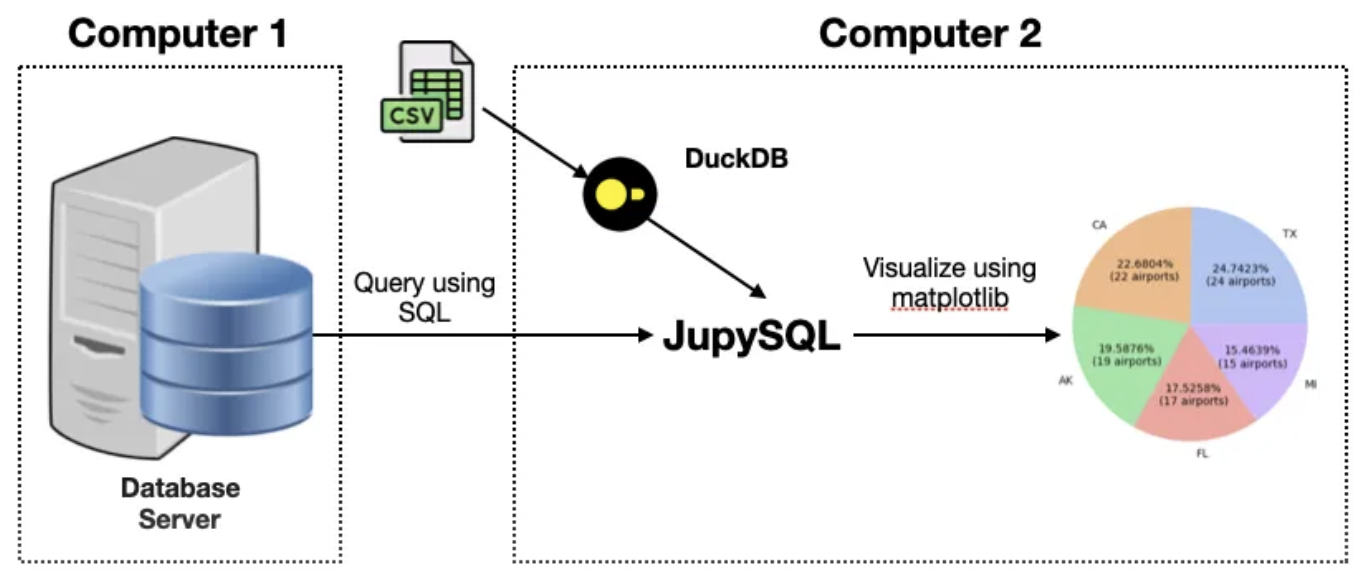

当我们使用 Jupyter 时,很显然我们的主要目的是探索数据。这篇文章将介绍如何利用 JupySQL 来进行数据查询--甚至代替你正在使用的 Navicat, dbeaver 或者 pgAdmin。此外,我们还将介绍如何更敏捷地探索数据,相信这些工具,可以帮你省下 90%的 coding 时间。

JupySQL - 替换你的数据库查询工具

JupySQL 是一个运行在 Jupyter 中的 sql 查询工具。它支持传统关系型数据库(PostgreSQL, MySQL, SQL server)、列数据库(ClickHouse),数据仓库 (Snowflake, BigQuery, Redshift, etc) 和嵌入式数据库 (SQLite, DuckDB) 的查询。

之前我们不得不为每一种数据库寻找合适的查询工具,找到开源、免费又好用的其实并不容易。有一些工具,设置还比较复杂,比如像 Tabix,这是 ClickHouse 有一款开源查询工具,基于 web 界面的。尽管它看起来简单到甚至无须安装,但实际上这种新的概念,导致一开始会引起一定的认知困难。在有了 JupySQL 之后,我们就可以仅仅利用我们已知的概念,比如数据库连接串,SQL 语句来操作这一切。

除了查询支持之外,JupySQL 的另一特色,就是自带部分可视化功能。这对我们快速探索数据特性提供了方便。

安装 JupySQL

现在,打开一个 notebook,执行以下命令,安装 JupySQL:

1 | |

之前你可能是这样使用 pip:

1 | |

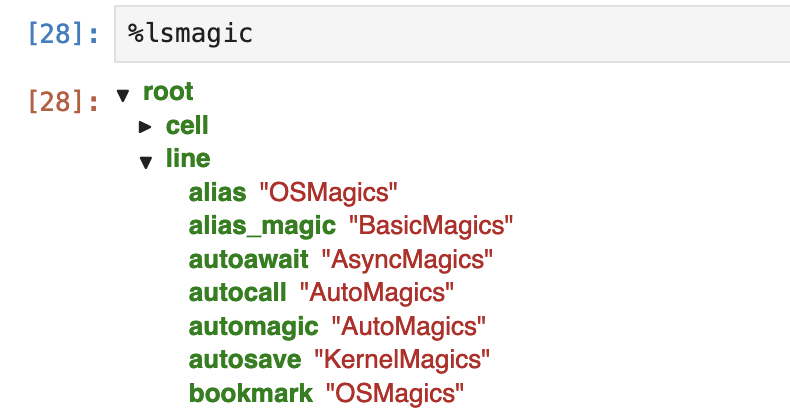

在前一篇我们学习了 Jupyter 魔法之后,现在你知道了,%pip 是一个 line magic。

显然,JupySQL 要连接某种数据库,就必须有该数据库的驱动。接下来的例子要使用 DuckDB,所以,我们安装了 duckdb-engine。

Info

DuckDB 是一个性能极其强悍、有着现代 SQL 语法特色的嵌入式数据库。从测试上看,它可以轻松管理 500GB 以内的数据,并提供与任何商业数据库同样的性能。

在安装完成后,需要重启该 kernel。

JupySQL 是作为一个扩展出现的。要使用它,我们要先用 Jupyter 魔法把它加载进来,然后通过%sql 魔法来执行 sql 语句:

1 2 3 4 5 6 7 | |

数据查询 (DDL 和 DML)

不过,我们来点有料的。我们从 baostock.com 上下载一个 A 股历史估值的示例文件。这个文件是 Excel 格式,我们使用 pandas 来将其读入为 DataFrame,然后进行查询:

1 2 3 4 5 6 7 8 9 10 | |

现在,我们来看看,数据库里有哪些表,表里都有哪些字段:

1 2 3 4 5 | |

最后一行命令将输出以下结果:

| name | type | nullable | default | autoincrement | comment |

|---|---|---|---|---|---|

| index | BIGINT | True | None | False | None |

| date | VARCHAR | True | None | False | None |

| code | VARCHAR | True | None | False | None |

| close | DOUBLE PRECISION | True | None | False | None |

| peTTM | DOUBLE PRECISION | True | None | False | None |

| pbMRQ | DOUBLE PRECISION | True | None | False | None |

| psTTM | DOUBLE PRECISION | True | None | False | None |

| pcfNcfTTM | DOUBLE PRECISION | True | None | False | None |

作为数据分析师,或者量化研究员,这些命令基本上满足了我们常用的 DDL 功能需求。在使用 pgAdmin 的过程中,要找到一个表格,需要沿着 servers > server > databases > database > Schema > public > Tables 这条路径,一路展开所有的结点才能列出我们想要查询的表格,不免有些烦琐。JupySQL 的命令简单多了。

现在,我们预览一下这张表格:

1 | |

我们将得到如下输出:

| index | date | code | close | peTTM | pbMRQ | psTTM | pcfNcfTTM |

|---|---|---|---|---|---|---|---|

| 0 | 2022-09-01 | sh.600000 | 7.23 | 3.978631 | 0.370617 | 1.103792 | 1.103792 |

| 1 | 2022-09-02 | sh.600000 | 7.21 | 3.967625 | 0.369592 | 1.100739 | 1.100739 |

| 2 | 2022-09-05 | sh.600000 | 7.26 | 3.99514 | 0.372155 | 1.108372 | 1.108372 |

| 3 | 2022-09-06 | sh.600000 | 7.26 | 3.99514 | 0.372155 | 1.108372 | 1.108372 |

| 4 | 2022-09-07 | sh.600000 | 7.22 | 3.973128 | 0.370105 | 1.102266 | 1.102266 |

%sql 是一种 line magic。我们还可以使用 cell magic,来构建更复杂的语句:

1 2 3 4 5 | |

使用 cell magic 语法,整个单元格都会当成 sql 语句,这也使得我们构建复杂的查询语句时,可以更好地格式化它。这里在%%sql 之后,我们还使用了选项 --save agg_pe,目的是为了把这个较为复杂、但可能比较常用的查询语句保存起来,后面我们就可以再次使用它。

Tip

在 JupySQL 安装后,还会在工具栏出现一个 Format SQL 的按钮。如果一个单元格包含 sql 语句,点击它之后,它将对 sql 语句进行格式化,并且语法高亮显示。

我们通过 %sqlcmd snippets 来查询保存过的查询语句:

1 | |

这将列出我们保存过的所有查询语句,刚刚保存的 agg_pe 也在其中。接下来,我们就可以通过%sqlcmd 来使用这个片段:

1 2 3 4 5 6 7 | |

最终将输出与 example-1 一样的结果。很难说有哪一种数据库管理工具会比这里的操作来得更简单!

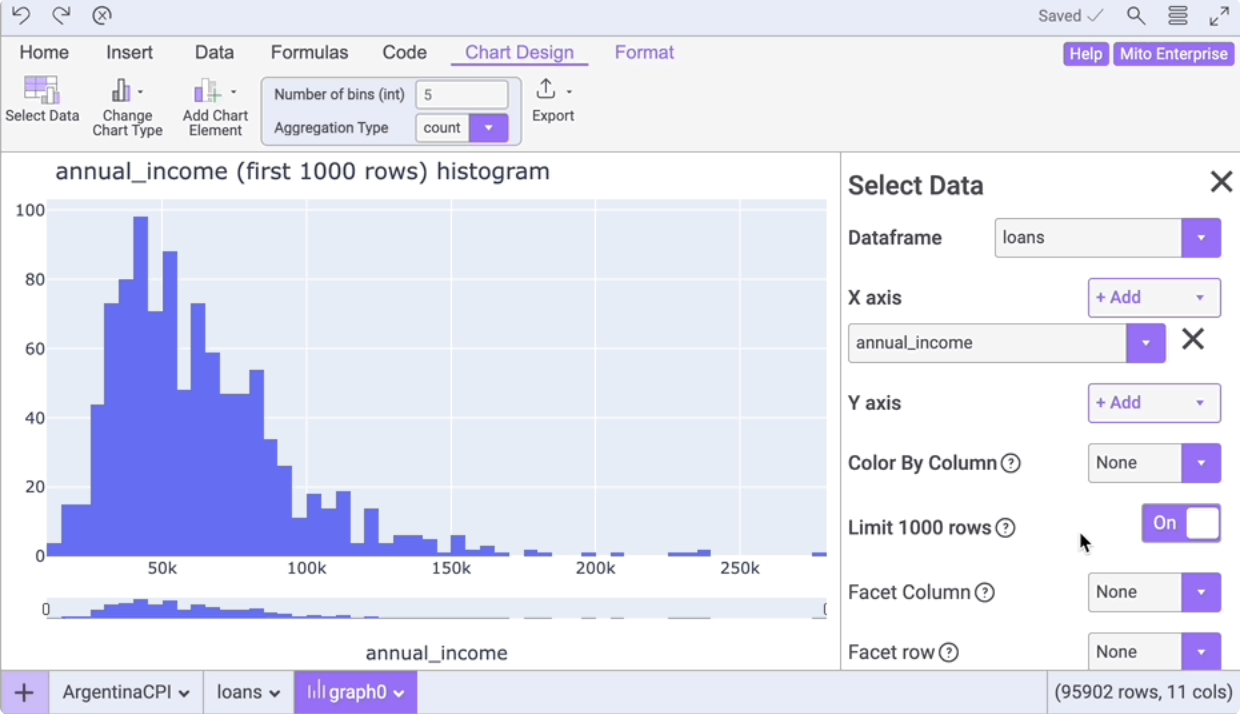

JupySQL 的可视化

JupySQL 还提供了一些简单的绘图,以帮助我们探索数据的分布特性。

1 | |

JupySQL 提供了 box, bar, pie 和 histogram。

超大杯的可视化工具

不过,JupyerSQL提供的可视化功能并不够强大,只能算是中杯。有一些专业工具,它们以pandas DataFrame为数据载体,集成了数据修改、筛选、分析和可视化功能。这一类工具有, Qgrid(来自 Quantpian),PandasGUI,D-Tale 和 mitosheet。其中D-Tale功能之全,岂止是趣大杯,甚至可以说是水桶杯。

我们首先探讨的是Qgrid,毕竟出自Quantpian之手,按理说他们可能会加入量化研究员最常用的一些分析功能。 他们在 Youtube 上提供了一个 presentation,介绍了如何使用 Qgrid 来探索数据的边界。不过,随着 QuantPian 关张大吉,所有这些工具都不再有人维护,因此我们也不重点介绍了。

PandasGUI 在 notebook 中启动,但它的界面是通过 Qt 来绘制的,因此,启动以后,它会有自己的专属界面,而且是以独立的 app 来运行。它似乎要求电脑是 Windows。

Mitosheet的界面非常美观。安装完成后,需要重启 jupyterlab/notebook server。仅仅重启 kernel 是不行的,因为为涉及到界面的修改。

重启后,在Notebook的工具条栏,会多出一个“New Mitosheet”的按钮,点击它,就会新增一个单元格,其内容为:

1 2 | |

并且自动运行这个单元格,调出 mito 的界面。下面是 mitto 中可视化一例:

mitto 有免费版和专业版的区分,而且似乎它会把数据上传到服务器上进行分析,所以在国内使用起来,感觉不是特别流畅。

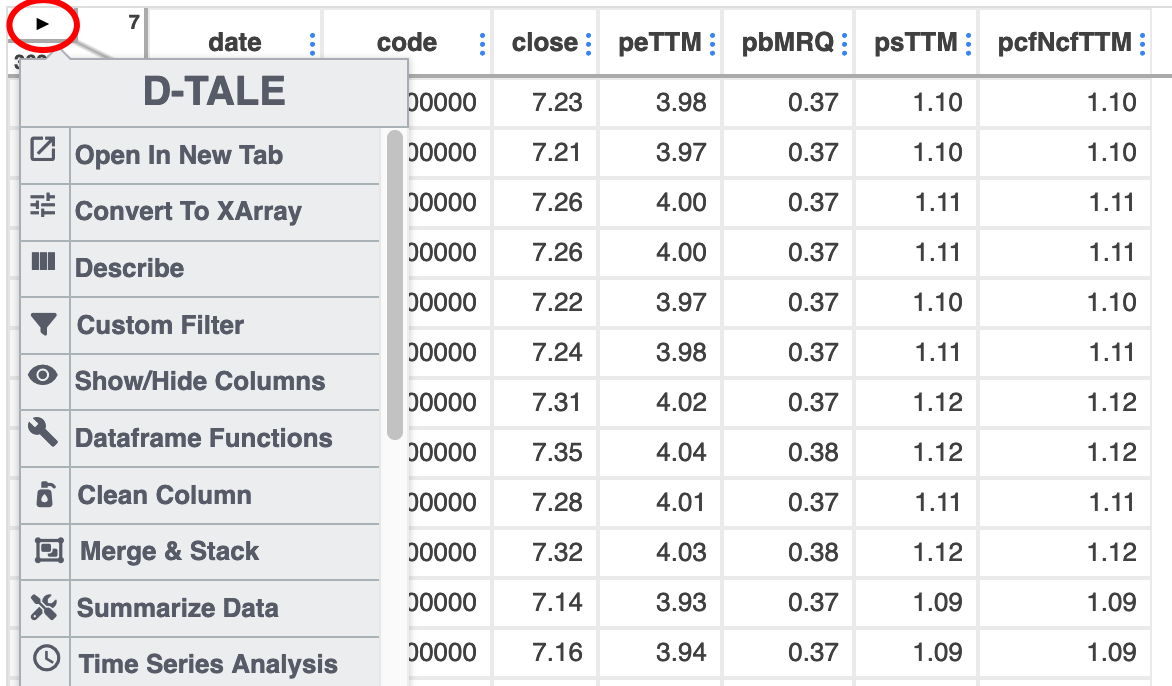

与上面介绍的工具相比,D-Tale 似乎没有这些工具有的这些短板。

我们在 notebook 中通过pip install dtale来安装 dtale。安装后,重启 kernel。然后执行:

1 2 3 | |

这会显加载以下界面:

在左上角有一个小三角箭头,点击它会显示菜单:

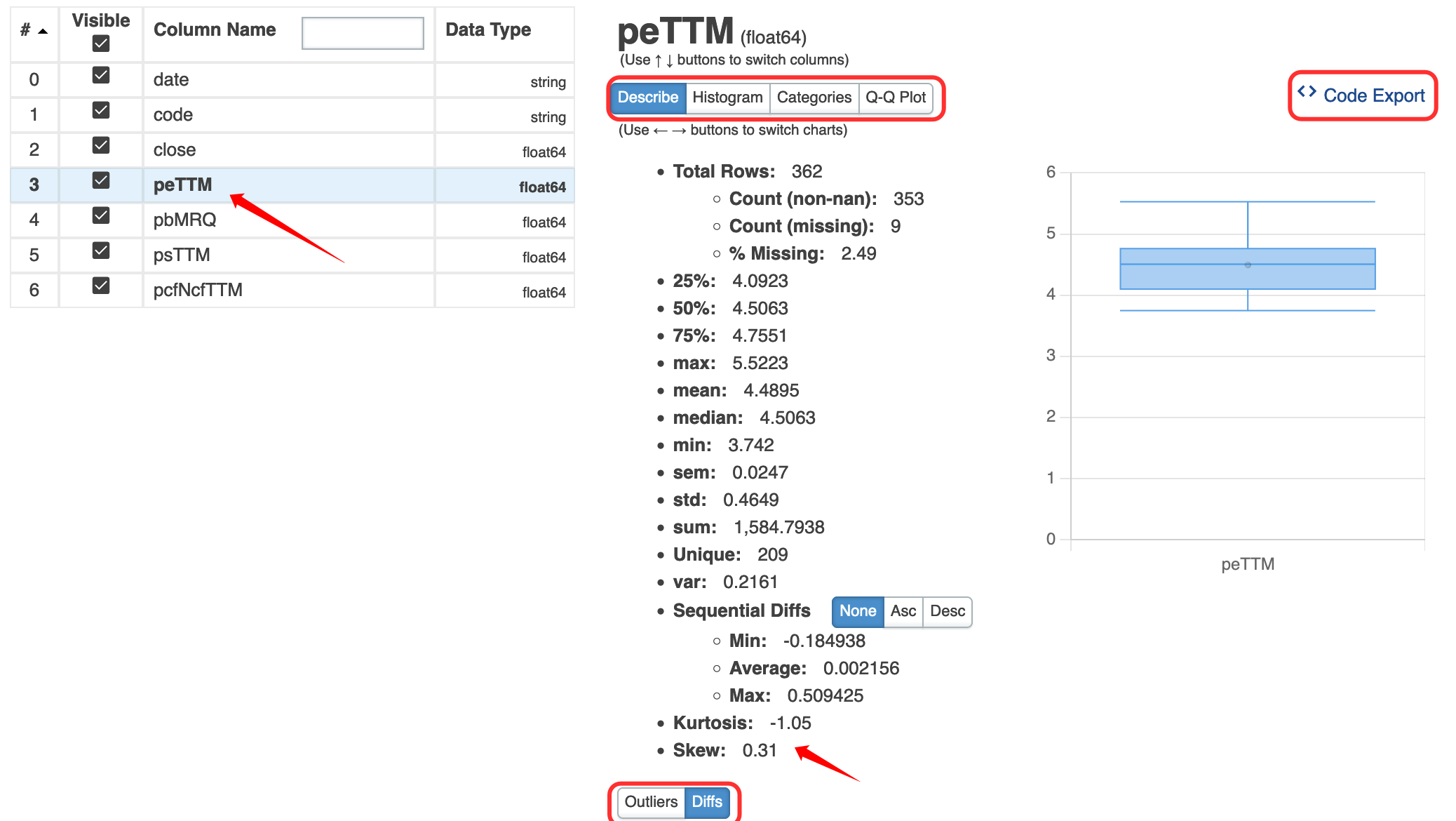

我们点击describe菜单项看看,它的功能要比df.describe 强大不少。df.describe 只能给出均值、4 分位数值,方差,最大最小值,dtale 还能给出 diff, outlier, kurtosis, skew,绘制直方图,Q-Q 图(检查是否正态分布)。

注意我们可以导出进行这些计算所用的代码!这对数据分析的初学者确实很友好。

这是从中导出的绘制 qq 图的代码:

1 2 3 4 5 | |

1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 | |

有了这个功能,如果不知道如何通过 plotly 来绘制某一种图,那么就可以把数据加载到 dtale,用 dtale 绘制出来,再导出代码。作为量化人,可能最难绘制的图就是 K 线图了。这个功能,dtale 有。

最后,实际上dtale是自带服务器的。我们并不一定要在 notebook 中使用它。安装 dtale 之后,可以在命令行下运行dtale命令,然后再打开浏览器窗口就可以了。更详细的介绍,可以看这份 中文文档。