资本资产定价模型

资本资产定价模型(CAPM)描述了资产的预期回报与市场系统风险之间的关系。它由威廉. 夏普等人在 1960 年代提出。威廉. 夏普获得了 1990 年的诺贝尔经济学奖。CAPM 被认为是经济学的七个基本理论之一。

CAPM 表示资产的预期收益等于无风险收益加上风险溢价。 CAPM 的假设是投资者是理性的,希望获得最大化回报并尽可能降低风险。因此,CAPM 的目标是计算相对于无风险利率的给定风险溢价,投资者可以预期获得的回报。

基本概念

Risk-Free Rate(无风险利率)

当投资者决定买入股票等高风险资产时,他的目的是为了获得高于无风险资产的收益。一般认为,银行存款利率和国债收益率都是无风险的。不过,一般同期的国债收益率会高于同期银行存款,所以我们常把国债收益率当成无风险利率。不同期限的国债利率收益不同,一般对标时,使用与风险资产预期投资时间相同就好。比如,如果是流动性好的股票,也不打算长期持有,则我们可以使用一年期国债利率作为无风险利率。如果是不动产,则可以使用 5 年期国债利率作为对标的无风险利率。

如何获取国债利率呢,我们可以通过 akshare:

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16 | import akshare as ak

import arrow

import numpy as np

import random

import pandas as pd

random.seed(78)

now = arrow.now()

start = now.shift(years=-1)

end = f"{now.year}{now.month:02d}{now.day:02d}"

start = f"{start.year}{start.month:02d}{start.day:02d}"

bond = ak.bond_china_yield(start_date=start, end_date=end)

bond.set_index(keys='曲线名称', inplace=True)

bond

|

| rf = bond[bond.index=='中债国债收益率曲线']['1年'].mean()

print(rf)

rf = rf / 100

|

市场回报 \(r_m\)

市场回报率表示为\(r_m\) ,包括市场上的所有证券。但一般我们只使用某些指数,比如上证 50,沪深 300。如果投资偏好成长股,则可以使用中证 1000。

𝛽 贝塔

𝛽 是衡量股票相对于整体市场(例如沪深 300 指数)波动性的指标。换句话说,𝛽 代表回归线的斜率,即市场回报与个股回报的关系。

CAPM 中使用 𝛽 来描述系统风险或市场风险与资产预期回报之间的关系。根据定义,我们说整个市场的贝塔值为 1.0,个股根据其相对于市场的波动程度进行排名。

- 如果个股的 Beta = 1.0,这意味着其价格与市场完全相关

- 如果 Beta < 1.0(称为“防御性”),这表明该证券理论上的波动性低于市场

- 如果 Beta > 1.0 或“激进”,则表明资产价格比市场波动更大

CAPM 公式

该公式定义如下:

\[

r_i = r_f + \beta(r_m - r_f)

\]

这里:

* \(r_i\)是证券(个股)的预期回报

* \(r_f\)是无风险利率

* \(\beta_i\)是证券相对于市场的𝛽值

* \(r_m - r_f\)被称为风险溢价

我们通过一个例子来解读这个公式。如果标普 500 的整体回报率是 12.4%,无风险率利率为 0%,而 APPL 的𝛽为 1.1 的话,则投资者买入 APPL,他期望获得 13.7%的回报,以补偿承担的额外风险。

要使用 CAPM 模型,核心是计算个股相对于市场组合(指数)的𝛽。下面我们就通过 Python 来进行实现。

基于 Python 的 CAPM 实现

我们使用的市场组合是沪深 300,因此,我们也要从中抽取个股。我们将随机抽取 10 支个股来进行计算。

获取数据

为了确保所有人都能拿到数据,我们仍然使用 akshare。

首先,我们通过 akshare 获取过去一年的沪深 300 的行情数据:

| import akshare as ak

hs300 = ak.stock_zh_index_daily(symbol="sz399300")

hs300.index = pd.to_datetime(hs300["date"])

print(hs300)

|

我们对过去一年的沪深 300 的收益情况进行速览:

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15 | now = arrow.now()

year_ago = now.shift(years = -1)

year_ago = hs300[hs300.index >= np.datetime64(year_ago)].index[0]

# PRINT(YEAR_AGO)

# 计算买入并持有的收益(最近一年)

buy_price = hs300[hs300.index == year_ago].iloc[0]["close"]

buy_and_hold = hs300["close"][-1]/buy_price - 1

print(f"买入并持收益:{buy_and_hold:.2%}")

# 通过均值推算年化收益

market_returns = hs300["close"].pct_change().dropna()

market_annual = (1 + market_returns[market_returns.index >= year_ago].mean()) ** 242 - 1

print(f"年化收益:{market_annual:.2%}")

|

可以看出,过去一年里,以买入并持有法计,沪深300的收益是-4.22%;如果按每日收益取均值,再年化,则得到收益是-3.31%,两者相差不大。

接下来,我们获取沪深 300 成份股,以便从中抽取个股进行检验:

| import akshare as ak

index_stock_cons_df = ak.index_stock_cons(symbol="399300")

print(index_stock_cons_df)

|

接下来,我们随机取 10 支股票,获取行情,并计算每日收益率:

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

24

25

26

27

28

29 | np.random.seed(78)

stocks = random.sample(index_stock_cons_df['品种代码'].to_list(), 10)

frames = {}

now = arrow.now()

start = now.shift(years = -1)

end = now.format("YYYYMMDD")

start = start.format("YYYYMMDD")

# 获取 10 支股票的行情数据

for code in stocks:

bars = ak.stock_zh_a_hist(symbol=code, period="daily", start_date=start, end_date=end, adjust="qfq")

bars.index = pd.to_datetime(bars["日期"])

frames[code] = bars["收盘"]

# 与指数行情数据合并

start = np.datetime64(now.shift(years = -1))

frames["399300"] = hs300[hs300.index >= start]["close"]

df = pd.DataFrame(frames)

# 计算每日收益

returns = df.pct_change()

# 如果存在 NAN,则后面的回归法将无法聚合

returns.dropna(how='any', inplace=True)

returns.style.format('{:,.2%}')

|

计算𝛽

我们将通过两种方式来计算𝛽。一种是回归法,一种是协方差法。

回归法

在 numpy 中有一个 polyfit 函数,可以用来进行多项式拟合。当我们使用一次项拟合,那么得到的系数就是要求的𝛽。

| cols = df.columns

betas = {}

for name in cols:

beta, alpha = np.polyfit(returns[name], returns["399300"], deg=1)

print(name, f"{beta:.2%} {alpha:.2%}")

betas[name] = beta

|

从结果可以看出,有一支股票存在正的 alpha,同时还存在 10%以上的 beta 收益。

现在,我们就来看看,如果买入这支股票,它们的预期收益应该是多少:

这里要注意,我们使用的 risk_free 是年化收益,因此我们最终计算出来的预期收益,也应该是年化(或者都统一到日化):

| code = "002756"

beta = betas[code]

# 回归法得到的预期收益

expected_return = rf + beta * (market_annual - rf)

print(f"code beta: {beta:.2f}, Er: {expected_return:.2%}")

|

最终我们得到 002756 的 beta 是 0.11,一年期的预期收益是 1.51%左右。

协方差法

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15 | params = {}

for name in cols:

cov = np.cov(returns["399300"], returns[name])

beta = cov[0,1]/cov[1,1]

expected_return = rf + beta * (market_annual - rf)

print(f"{name} beta: {beta:.2%}, Er: {expected_return:.2%}")

params[name] = beta

beta = params[code]

# 回归法得到的预期收益

expected_return = rf + beta * (market_annual - rf)

print(f"code beta: {beta:.2f}, Er: {expected_return:.2%}")

|

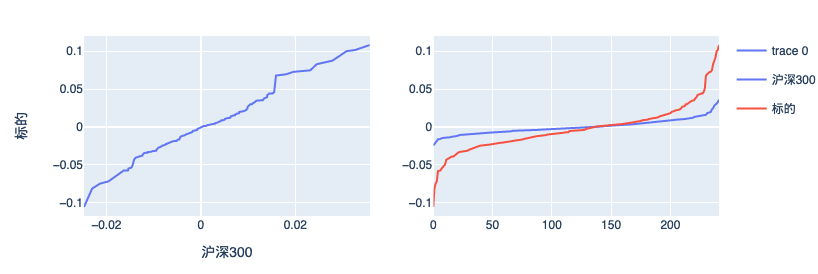

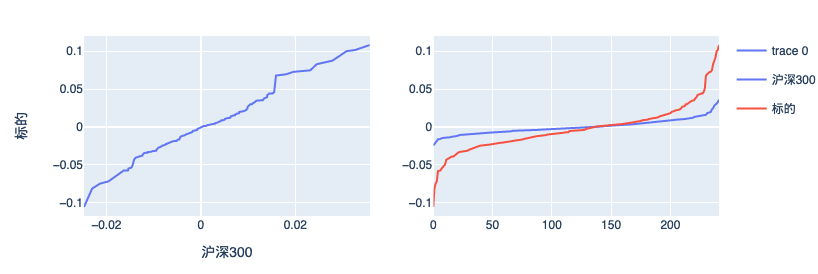

可视化

我们可以用下面的方式,将个股与沪深300的涨跌相关性进行可视化,从而得到更直观的印象。

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

24

25

26

27

28 | import plotly.graph_objects as go

from plotly.subplots import make_subplots

ci = sorted(set(returns[code].index).intersection(set(returns["399300"].index)))

y = returns[code][ci]

x = returns["399300"][ci]

df = pd.DataFrame({

"沪深300": sorted(returns["399300"][ci]),

"标的": sorted(returns[code][ci])

})

fig = make_subplots(

rows=1,

cols=2

)

fig.add_trace(go.Scatter(x=df["沪深300"], y=df["标的"]))

fig2 = px.line(df)

fig.add_trace(fig2["data"][0], row=1, col=2)

fig.add_trace(fig2["data"][1], row=1, col=2)

fig['layout']['xaxis']['title']='沪深300'

fig['layout']['yaxis']['title']='标的'

fig.show()

|

最终我们得到下图: