交割日魔咒?

周日莫斯科的恐袭,让所有的A股交易者捏了一把汗,怕不是我A又要买单?果然,短短三日,沪指跌去1.8%,中证1000跌去5.89%,亏钱效应还是非常明显的。

痛定之后,留下几个复盘问题,首先是,下跌的原因是什么?当然,我们求解的方法,都是量化思路。

交割日魔咒?¶

关于下跌的原因,最被人采信的说法是今天是ETF期权交割日。上一个交割日,2月28日,沪指大跌1.91%。

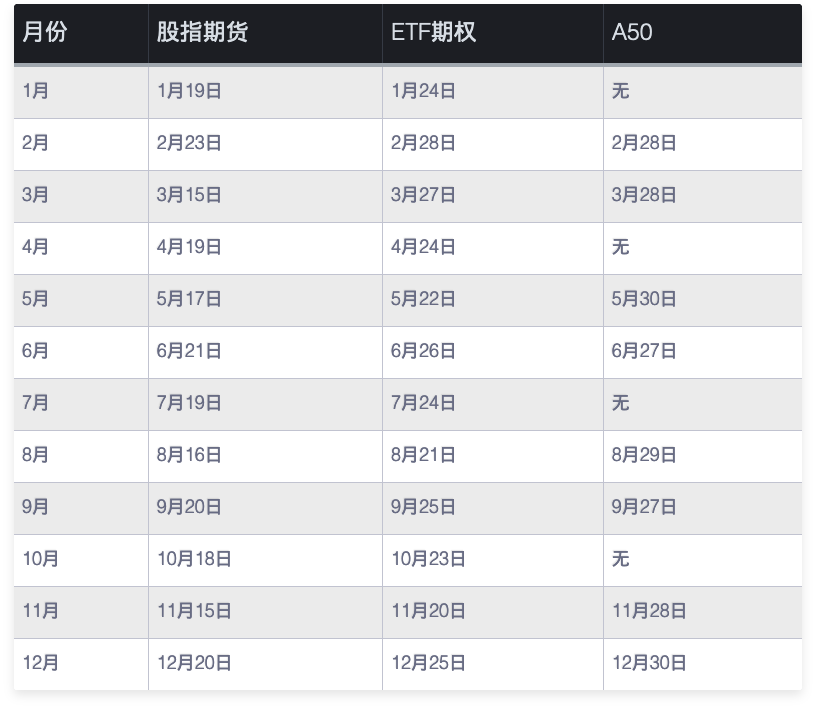

顺便,我们也把今年的几个重要的交割日分享一下:

股指期货的交割日为每月的第三周周五;ETF期权交割日为每月第四周的周三;A50交割日为相关月的倒数第二个交易日。

作为量化研究员(或者quant developer),我们需要自己有能力计算出上述交割日。

Tip

在量化二十四课中,这个问题是作为一道练习题出现的(有参考答案)。不过,这里我们可以介绍一下解题思路。

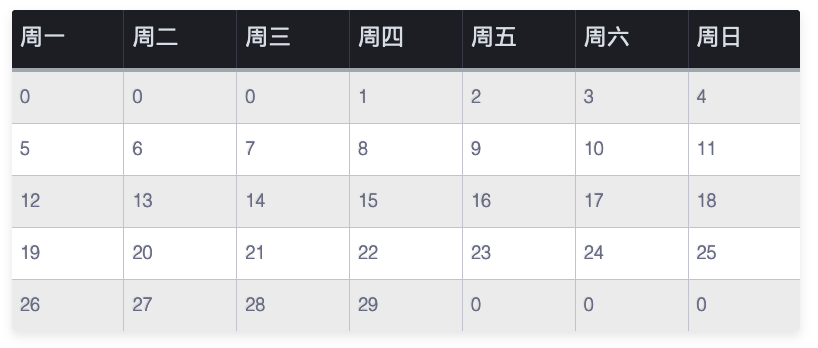

核心是要使用calendar这个库。我们可以通过它的monthcalendar来构建每月的日历:

1 | |

这会得到以下结果:

表格中为0的部分,表明那一天不属于当月。因此,我们要知道每月的周五,只需要将上述输出转换为DataFrame,再取第4列,就可以得到所有的周五了。然后判断第三个周五是否为交易日,如果不是,则取第四个周五。

大摩的预言¶

另一个传闻则是一个未经证实的大摩的小作文,说是反弹到3090点以来,A股获得超过15%,可以看成兑现2024年利润预期。

实际上,这应该是一则谣言,原因是,除了今天之外,本周大小摩一直在加仓。

趋势分析方法¶

在量化二十四课中,我们介绍了一些趋势分析方法。实际上,运用这些方法,我们不需要去猜测大跌背后的直接原因;相反地,近期A股的走势已经预示了下跌的可能,随后的测试确认了下跌趋势成立。

首先是3100整数关口压力。我们在《左数效应 整数关口与光折射》那篇文章中介绍过左数效应和整数关口压力/支撑。上周二、周四确认了压力存在。

其次是对RSI的分析。本轮日线RSI的高点在2月23日打出,随后分别在3月5日、3月11日和3月18日形成顶背离。这期间在30分钟级别上,RSI得到多次调整,但在3月21日上午10点,30分钟的RSI也再次形成顶背离。在课程中,我们介绍RSI超过前期高点,是一个值得注意的见顶信号,如果此时均线是走平或者向下的,则基本可以确认。

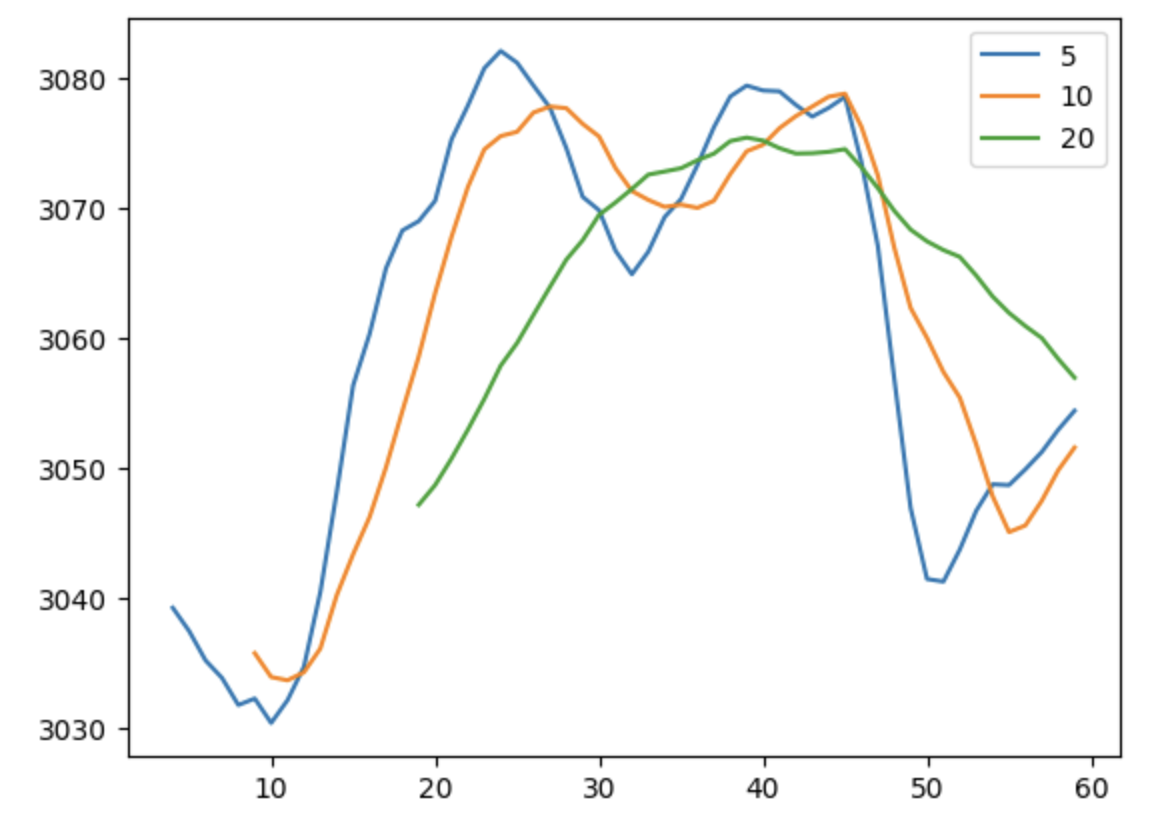

如何寻找RSI的前期高点呢?我们介绍的方法是,通过zigzag库,寻找5日均线的上一个最高点,则它对应的RSI也就是前期的高点。下一次当RSI在数值上逼近或者超过前高时,也往往就是局部的高点。为什么不用zigzag来寻找本次的最高点?这是因为zigzag寻找高低点需要延时几个周期才能找到。如果我们使用移动平均线的话,还要再多几个周期的延时,这样等zigzag确认最近的高点已经出现时,往往已错过了最好的交易时机。改用RSI是否逼近前期高点,我们可以立即发出信号,并且在下一周期,就可以根据k线走势来确认这个信号是否得到市场认可。

通过zigzag来寻找局部最高点的方法如下:

1 2 3 4 5 6 7 8 9 10 | |

peak_valley_pivots需要我们传入两个threshold参数,以帮助它来确认一个局部极值是否可以作为峰谷。只有当该点大于左右侧up_thresh,down_thresh以上时,一个点才会被确认为峰。对谷的确认也是一样。

这里我们用了一点小小的统计技巧,即使用近期涨跌幅的2倍标准差来作为阈值。

如果一个点高于平均值的两倍标准差,也确实可以看作是一个离群值 -- 从几何意义上来讲,可以当成一个峰值或者谷值。这种处理方法,我们在布林带、或者seaborn的包络图中已经见识过了。

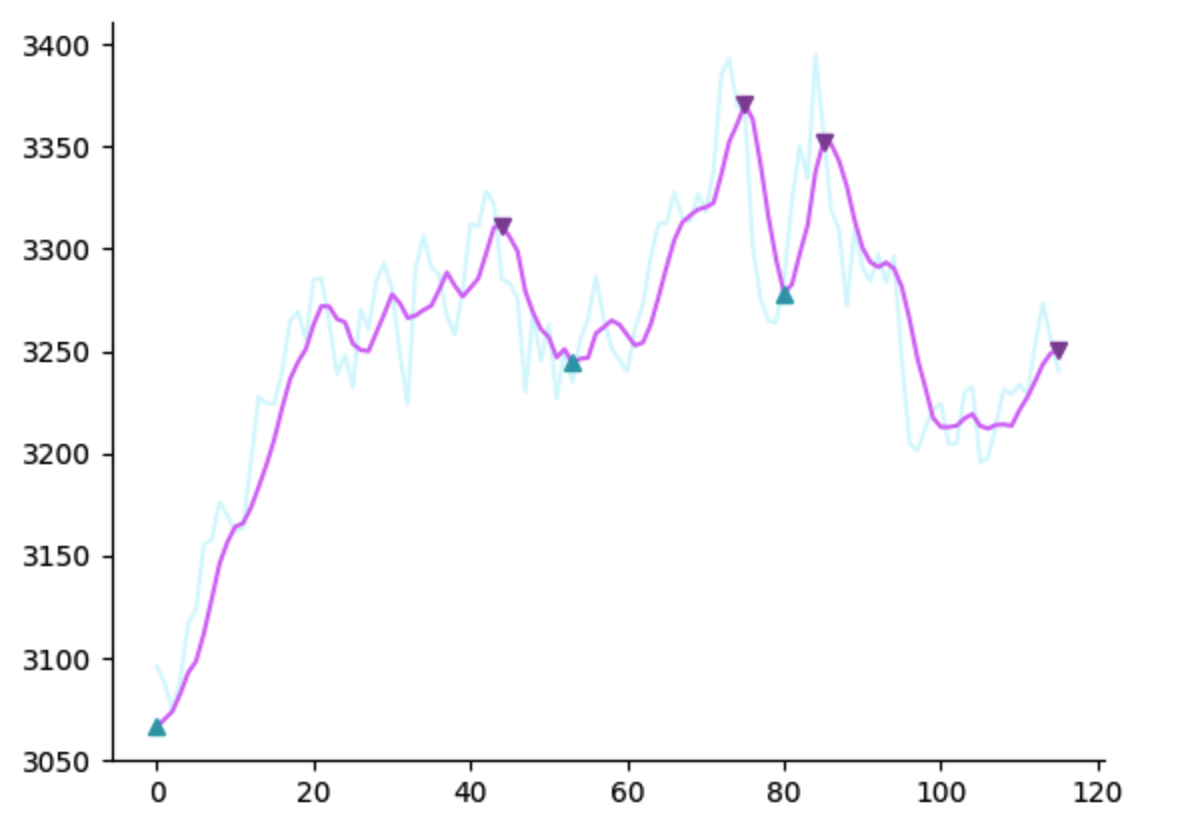

通过上述方法,在绝大多数情况下,我们可以很准确地找出过去出现的峰和谷:

通过这些峰和谷,我们就能找出上一次RSI的最高点和最低点。当下一次RSI再次逼近这个值的时候,我们就可以发出信号,并且在下一周期检测信号质量。

最后是对均线拐头的判断。在上周五10时后,30分钟线的20周期均线已经拐头,且股价运行在均线下方,结合前面的整数关口、RSI高点,此时可以立即减仓。

随后在3月25日下午14时,三个30分钟线确认无法突破这条下行的均线,确认反弹失败。此时的20周期线就象一个屋顶一样盖下来。我们把这种均线的压力称为穹顶压力。传统的一些经典技术分析中,也把它当成抛物线来拟合和分析。在量化二十四课中,我们介绍了一种更鲁棒的方法来判断均线的走势。毕竟,多项式拟合在多数情况下是不可用的。

方法的有效性分析¶

我们这里讲到的整数关口、穹顶压力和RSI前高,都有精准的定义,是完全可以量化的。读者也可以自行观察它们的有效性。

你可能要问,如果这些方法有效,那岂不是制造出来一台印钞机?

实际上,印钞机要复杂许多。戏法人人会变,各有巧妙不同。要做到实时跟踪这些信号,你得有一个稳定、高性能的量化框架。

其次,这里的方法更适用于大盘分析,但投资最终是要落实到个股上的。只有能选取出跟大盘走势高度相关的个股,大盘分析才能发挥作用。

此外,尽管我们使用了多种方法来提前捕捉信号,但信号发出到确认仍然有一个延时。这会使得我们逃顶和抄底都会晚一些,从而损失部分利润。如果趋势频繁翻转,这种情况下,利润损失加上交易成本,也有可能失败。但是,它显然能帮我们避免大的损失。

量化分析的作用不是保证你百分之百成功,但它能保证在应该成功的时候,你比别人更有可能成功。

资产全球配置¶

在A股下跌比较确定时,我们应该及时退出市场。也可以考虑一些跨境ETF。在这今年以来的行情中表现的特别明显。比如今天盘中沪指14点开始反弹时,某跨境ETF从高点下跌1.6%;而当14:15,沪指上攻到30分钟20周期均线遇阻后,该ETF立刻反弹,最后半小时上涨1.37%,最终收报3.67%。在一些极端时刻,这些跨境ETF与沪指形成了翘翘板效应。