Z-score 因子的深入思考

最新(2024 年 1 月)出版的 SC 技术分析(Techical Analysis of Stock & Commodities)的第 4 条文章给到了 Z-score,原文标题为《Z-score: How to use it in Trading》。今天的笔记,就借此机会,同步推出我们对通过Z-score来构建量化因子的一些观点。

Tip

SC 技术分析杂志由波音的机械工程师 Jack Huston 创建于 1982 年,内容涵盖全球行业趋势、杰出人物、交易技术、管理基金以及基本面和技术分析,目前有 1 百多万订阅者,是当下量化交易者必读的杂志之一。

题外话,在过去,技术分析大师往往是机械工程出身,比如发明 RSI,ATR 和 SAR 等经典技术指标的 Welles Wilder 也是一名机械工程师。在未来,交易中的杰出人物则可能来自软件行业。

Z-Score 的计算¶

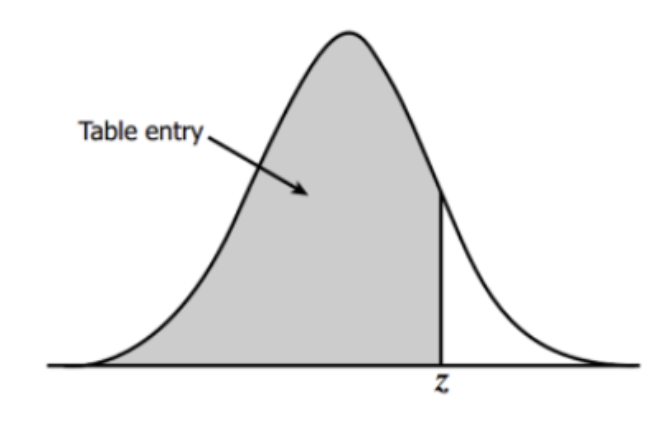

Z-score 的计算公式如下: $$ Z = \frac{X-\mu}{\sigma} $$

这里\(Z\)是 z-score,\(X\)一般取股价,\(\mu\)是均值,\(\sigma\)是标准差,也称波动率。

如果 X服从正态分布,那么将有以下结论: 1. abs(z-score) >= 2 的概率小于 2.3% 2. abs(z-score) >= 3 的概率小于 0.13%

由此可以作为某种反转信号,即一旦z-score超过±2,将有97.7%的概率会回归到±2 以内,也就是股价会发生向均值方向的回归。

在 scipy.stats 包中有 zscore 计算函数,但它是基于我们传入的全部数据的。在因子构建中,我们实际上要计算的是rolling-zscore。因此,我们借用 pandas 中的 rolling 方法来自行计算:

1 2 3 4 | |

Info

在 numpy 中没有 rolling 这个方法,它在 np.lib.stride_tricks 中,提供了一个 as_stride 方法来提供滑动窗口数据。但是出于性能的考虑,numpy 并不推荐使用这个方法。在 pandas 中,rolling 方法有其 cython 及 numba 的实现,速度上更占优势。

这一局, pandas 胜。

因子检验¶

这篇笔记不打算走完整的流程,我们将随机选择一个标的,计算它最近 250 期的 zscore,把 zscore 小于-2 的点作为买入点,大于 2 的点作为卖出点,进行绘图显示,然后就图的走势,来进行深入讨论:

可以看出,每一个买入点差不多都是局部的最低点,每一个卖出点也差不多是局部最高点。但是,在下跌趋势中,即使我们在最低点进入了,它的反弹并不能持续多久(或者多大的幅度),而且很难等到 zscore 的卖出点,往往就已经拐头了。

或者说,zscore大于2,是一个卖出的充分但不必要条件;zscore 小于-2, 是一个买入的充分但不必要的条件。它不对未来趋势进行预测,并且在 97.7%的时间里,不会发出交易信号,这样资金利用率也不够。因此,zscore 可以构成一个因子,但不能构成一个策略。但作为因子,它仍然是优秀的,因为它能发出确定、胜率很高的信号。

与布林带的关系¶

如果你熟悉布林带策略,那么你会发现,z-score 的算法与布林带一模一样。不同的是,布林带的上下轨的数值是均值的±2个标准差,取值的波动可以很大,而z-score的取值是在确定的范围内(-3, +3),具有类似归一化的特征。正因为如此,它可以很方便地当成因子,用在机器学习中。实际上,要做到真正的归一化,我们直接取 z-score 的累积概率就好,它是在 [0,1] 区间分布的,并且当 z-score 为 2 时,累积概率为 0.977.

Info

布林带是上世纪 80 年代风靡一时的策略。它甚至被注册为商标,我们今天在英文世界里引用这个词,都要使用 Bollinger Bands®这个表示方法。为什么布林带曾经大赚特赚,而现在效果一般般呢?这实际上是一个行为金融学方面的话题。在 80 年代,这个指标刚出来时,以其不可辩驳的统计学原理,一下子征服了很多人,信仰的力量改变了大家的交易行为,从而使得交易者陷入自我预言实现的魔咒里。

警惕黑天鹅¶

与其它别的因子不一样的地方是,z-score 因子的有效性来源于正态分布的假设。只有股价的波动符合正态分布,我们才能断言价格偏离均值加两个标准差的可能性小于 2.3%。然而,股价的波动并不符合正态分布(指数会更接近一点,但也是更符合广义双曲分布,而不是正态分布)。因此,z-score因子(以及布林带)的理论根基并不牢固。

另外,最重要的一点是,在偏离两个标准差的地方,尽管其概率很小,但也存在一种可能,就是它一旦发生,其后果会比较严重。这就是由 Taleb 提出的所谓黑天鹅效应。在 A 股中,需要注意的是,如果在偏离两个标准差的地方,如果发生了涨跌停,那么我们应该果断放弃 z-score 因子。因为在这种情况下,交易情绪是极端化的。

Quiz¶

如果价格的波动并不服从正态分布,或者任何一种已知的分布,我们又该如何把握它的统计学特征呢?

举例来说,如果有这样一个问题,今天沪指已经下跌了4%,依据过去1000个交易日的统计数据,它继续下跌的概率是多少,你应该如何回答这个问题?能够正确地回答这个问题的人,才能抓住加速赶底、或者因意外事件错误下跌的机会。

提示:这是我们在课程中,用来引出PDF/CDF概念的一个问题。

Tip

- Z-score与布林带一样,都是以正态分布原理为基础,通过均值与标准差的关系,确定波动的“不合理”区间,并期望发生向均值的回归。

- Z-score是一个居于(-3,3)间的数值,其中超出±2的概率为2.3%。

- Z-score在数学上很完美,但股价的波动并不符合正态分布,也就是其理论基础并不坚实。许多现代金融理论只能在无法满足的条件上运行,这也是查理.芒格嘲笑经济学家的地方。

本文所附源代码