Sharpe 5.5!遗憾规避因子

如果在你买入之后,股价下跌,你会在第二天急着抛吗?反之,如果在你卖出之后,股价上涨,你会反手追入吗?

先别急着回答,我们来看看科学研究的结论是怎样的。关于这类问题,都是行为金融学研究的范畴。具体到这个场景,我们可以运用遗憾理论来解释。遗憾理论,又称遗憾规避理论( Fear of Regret Theory),是行为金融学的重要理论之一,该理论认为,非理性的投资者在做决策时,会倾向于避免产生后悔情绪并追求自豪感,避免承认之前的决策失误。

Tips

- 遗憾规避理论,是行为金融学的重要理论之一

- 买入当日浮亏会导致惜售心理,进入遗憾规避理论范畴

- 通过订单序号来确定资金的买入方向

例如,投资者不愿意卖出下跌浮亏的股票,是为了避免由于失败投资所导致的遗憾和痛苦心情。同样地,当投资者卖掉手中股票后,发现其开始不断上涨,也会为了避免产生遗憾和后悔情绪,从而不

会考虑再将其买回。有一些大V的观点,所谓只赚认知范围内的钱,卖出后,涨上天也与我无关,一方面可能是正确的投资理念,另一方面,也未尝不是一种自我辩解而已。

那么是否可以基于行为金融学的理论,来挖掘出量化因子呢?最近我们拿到了一份国金证券分析师高智威的研报,他正好做了这个研究,这里也分享给大家。

高智威推测,

(本文作者:这点可以参考东财股吧数据,看看该股有多少铁粉和新粉。如果铁粉占比较大,卖出后没有买入动力,则该股后续一段时间,可能出现买方资金不足的情况。如果新粉比较多,则不一定成立)。

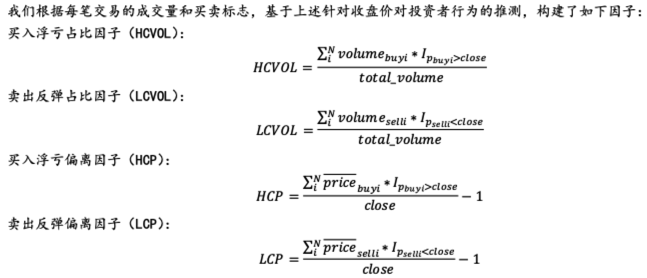

基于上述推测,他构建了以下4个因子:

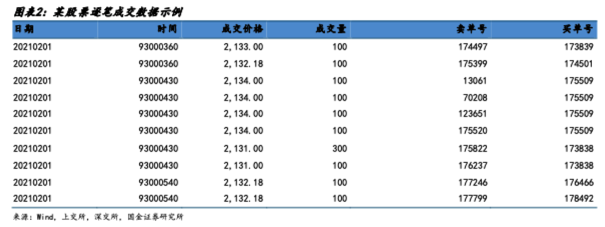

在确定买卖方向上,他使用了一个比较好的小技巧,就是

上图中,以第一单为例,买单号在前,卖单号在后,因此该交易是买方先挂单,卖方主动匹配成交,定为主卖单。以下类推。

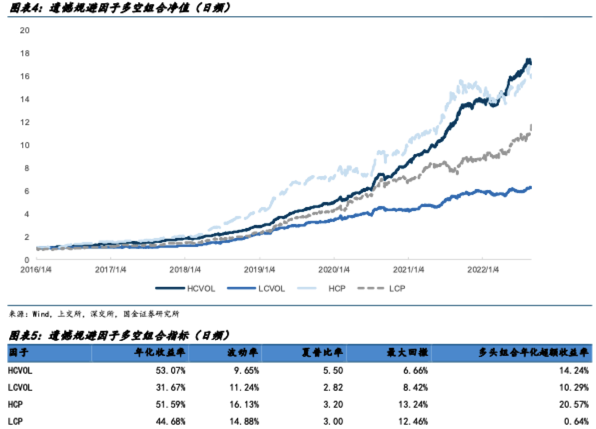

从2016年到2022年以来,对中证1000股票池进行回测,以下是回测指标:

对比一下中证1000从2016年1月以来的月k线(图中竖虚线处位置为2016年1月):

数据看上去是真不错,特别是HCVOL这个因子,夏普率高达5.5,可谓是无敌的存在了。

但这个理论的前提是否成立?我们注意到,

A股现在的量化渗透率才不到30%,显然,市场上的多数投资者仍然是非理性的(基于数学模型、不受情绪干扰);而某会前不久也批评过,现在基金操作也出现散户化的倾向。这说明,在A股市场上,仍然存在大量非理性的投资者,上述理论确实是可用的。

此外,高智威在这里使用的是日内数据,使用了分时均价来作为投资者的锚定成本,进而计算出浮亏投资者的比例。

也有拿日线及周线数据和换手率来计算投资者锚定成本的做法,比如在